欧洲或能逃离债市“厄运循环”,美国恐难幸免

智通财经APP注意到,全球长期债券收益率上周飙升,引发市场对政府赤字融资能力的担忧。欧洲审慎的财政政策可能在2026年阻止这场"厄运循环",但几乎没有理由相信美国能如此幸运。

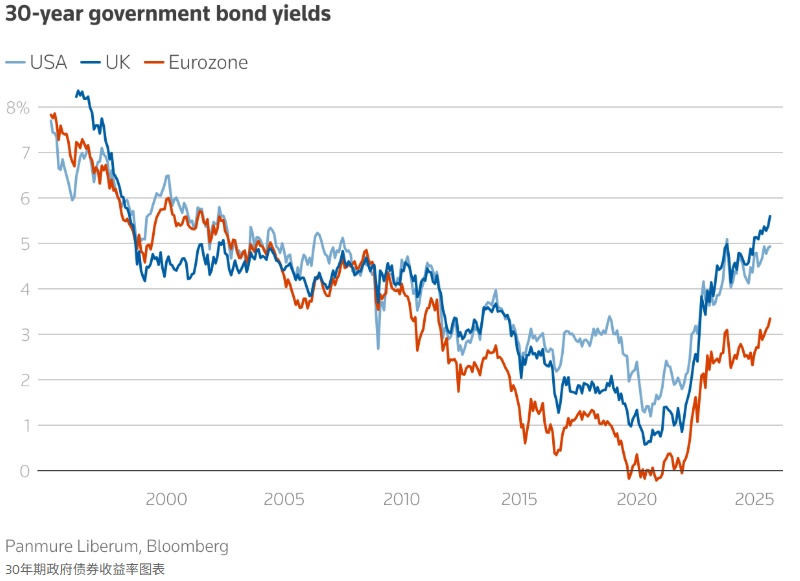

近年来,大西洋两岸的长期政府债券收益率持续攀升。虽然最初是由于央行加息推高实际收益率所致,但在过去12个月中,即使央行已开始宽松政策,债券收益率仍继续上涨。

事实上,上周美国30年期国债收益率最高触及4.99%,而英国30年期国债收益率升至5.69%,创1998年以来新高。

市场担忧长期债券收益率居高不下将加剧政府偿还不断膨胀债务的难度,最终可能引发危机。

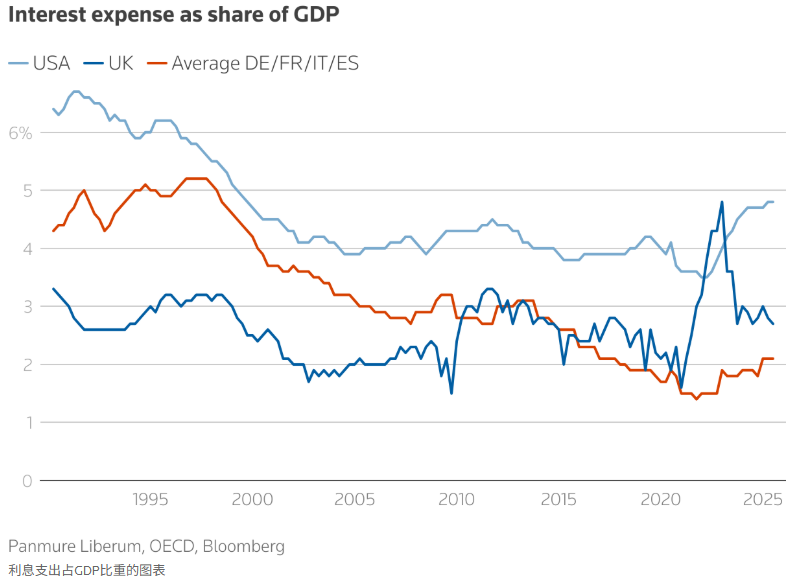

当然,利息支出占GDP的比重仍远低于1990年代水平,因此发达经济体的政府债务危机目前看来仍很遥远。

但若债券收益率持续上升,企业和政府将因债务偿付占据收入比例不断增加而被迫削减投资。这可能形成恶性循环:投资减少降低经济增长,税收收入随之下降,进而进一步扩大赤字。

欧洲的债务循环

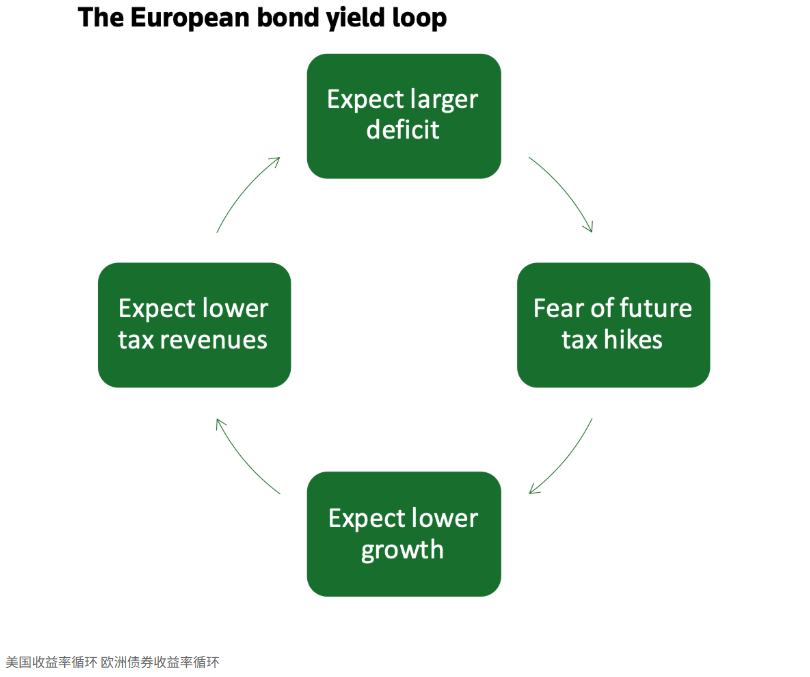

欧洲债券市场已出现令人担忧的债券收益率循环的第一阶段——政府赤字扩大迫使债券收益率上升。法国尤其明显,政府面临5.8%的预算赤字且难以通过预算法案。

要长期稳定欧洲债券市场就意味着必须控制赤字,这可能需要提高税收。因为在欧洲试图加强军备和改善基础设施的背景下,削减开支几乎不可能。

然而许多投资者担心,增税可能导致消费、企业投资和GDP增长放缓,从而启动破坏性的债券收益率循环。

但有理由相信这个循环将在2026年被打破,即使需要增税。这是因为欧洲在基础设施和国防领域的投资将在2026年加速,这两类投资通常具有较大的财政乘数效应。即它们产生的产出往往高于成本,且效益通常在初始投资后1-3年内显现。

由于税收收入主要受GDP增长驱动,如果2026年经济活动加速,特别是在同时增税的情况下,赤字有望收窄。

简言之,这是阻止债券收益率循环的方法:政府实施审慎政策减少赤字,从而降低政府债券的风险溢价。

当然,市场都知道这种审慎政策有时会供应不足。

美国例外主义

2025年已有大量文章讨论美国例外主义的终结,但在一个方面,美国确实仍然非凡。

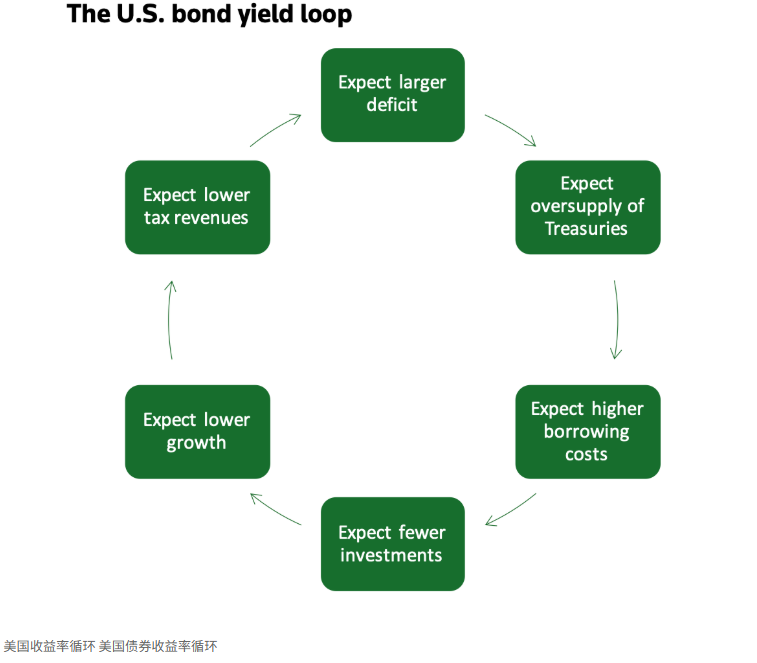

与欧洲国家不同,美国似乎对减少赤字毫无兴趣。相反,美国预计将保持6.5%或更高的持续赤字占比。不幸的是,这很可能导致美债供应过剩,推高美债收益率,尤其是长期债券。

如果长期债券收益率继续上升,企业资本支出(包括人工智能领域的巨额预期投资)的融资成本将更加昂贵。如果部分AI投资被削减,投资者已经定价的云端企业利润增长如何实现?

上述情景甚至未考虑中美关税冲突可能带来的通胀上升和增长放缓。换言之,美国新预算案的财政不审慎足以维持美国债券收益率循环。

那么什么能阻止它?美联储可能直接进行"收益率曲线控制"以压低长期收益率;国际投资者可能无视经济现实对美国国债产生无法满足的需求;或者美国政府可能减少赤字。在这些潜在解决方案中,只有第一个——收益率曲线控制——似乎有可能实现,但这将代表美国货币政策的重大转变。

近一年前,尽管央行转向宽松,长期债券收益率仍将保持上升。虽然欧洲可能在2026年突破这一趋势,但美国却未必。

如果这种分化成为现实,可能对股市产生重大影响,尤其是对长期债券收益率比价值股更敏感的成长股。美国成长股前景因此正变得黯淡,而欧洲成长股可能很快看到隧道尽头的曙光。

0人